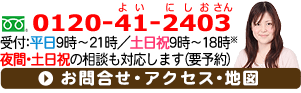

当法人の事務所所在地

どの事務所も駅から近い場所にあり、相談にお越しいただく際も便利です。横浜駅近くにも事務所がありますので、近隣にお住まいの方やお勤めの方もお気軽にご連絡ください。

自己破産ができないケースとはどのようなものか

1 資格制限によって業務への影響が出る場合

自己破産手続きをすると、弁護士等の士業や、警備員等の資格について、一時的な制限が生じることとされています。

たまたま警備員をされているだけで、容易に転職可能である、といった状況であれば、転職をしてから自己破産をすればよいので、あまり大きな問題にはなりません。

しかし、例えば生命保険の募集人等の仕事を続けており、資格制限を受けると生活が立ち行かなくなるといった場合には、事実上、自己破産は困難といえます。

このような事案では、自己破産以外の、任意整理や個人再生による解決を模索することになります。

2 免責不許可事由に該当することが明らかな場合

破産法では、免責を許可できない事情というものが列挙されています。

典型的なものですと、ギャンブルが該当します。

例えば、お金を借りられるだけ借りて500万円をかき集めて、一獲千金を狙って競馬に賭けたが、負けてすべてなくなってしまった場合です。

このような状況ですと、自己破産申立てをする前の段階で免責許可を得られないことが明らかといえますので、自己破産はできないといってよいかと思います。

では、ギャンブルに起因する借入れが借金全体の半分ならどうか、1割ならどうかというと、明確な基準があるわけではないため、事前に弁護士にご相談いただくことをおすすめします。

3 特定の債権者との関係で自己破産が難しい場合

自己破産手続き上のルールとして、「債権者平等の原則」というものがあります。

債権者に対しては、破産法のルールに従って平等に対応することになりますので、特定の債権者に対してのみ返済を続ける等といったことは認められません。

この関係で通常問題となるのが、親族・友人等の個人債権者や、勤務先です。

「知り合いに迷惑をかけたくないから」という理由で、債権者から個人を除外することはできません。

関係性を大きく損なう可能性もありますので、そういった場合には、自己破産を断念せざるを得ないことがあります。

また、勤務先への前借りなども対象となりますので、免責によって返済義務を逃れる対象となります。

結果として、勤務先に居辛くなる、退職せざるを得なくなるといった状況になりかねません。

この場合、通常は任意整理での解決しか選択肢がない場合が多いです。

自己破産の手続きにかかる期間

1 申立ての準備

⑴ 必要書類を準備する

自己破産手続きは、必要な書類を準備した上で、裁判所に申立てを行うことで始まる手続きです。

そのため、まずは申立てを行うための書類の準備から進める必要があります。

求められる資料は、裁判所によって若干の違いがありますが、基本的には、過去数年分のすべての通帳、源泉徴収票や確定申告書類等の収入関係書類、家計簿の提出等が、どの裁判所でも共通して求められます。

そのほか、保険関係書類、退職金関係書類、住民票等の公的書類等のご用意もしていただく必要があります。

⑵ 費用を準備する

並行して、弁護士費用等のご準備も進めていただくことになります。

当法人では、弁護士費用の分割でのお支払いにも対応できる場合がありますので、希望される方はお申し付けください。

⑶ 準備にはどのくらいの時間がかかるか

申立てに必要な書類の準備もなかなか簡単ではありませんし、費用のご準備にも状況によっては時間を要する場合があります。

数か月で準備ができる場合もありますし、半年以上経っても申し立てる段階に至っていないこともあります。

2 申立て後

申立てを行うと、横浜地裁を含む多くの裁判所では、裁判所の方で書類の調査が行われます。

裁判所の目線で、追加の説明や書類を求められることも少なくありません。

これらの補正を終えると、手続開始決定が出されます。

開始決定が出るまでは、事件の内容にもよりますが、1~2か月程度が目安となります。

3 開始決定後

⑴ 同時廃止の場合

開始決定時に、めぼしい財産がない、調査の必要まではない等と判断されると、手続開始決定と同時に手続き廃止の決定が出されます。

これを「同時廃止」等と呼びますが、同時廃止となった場合には、債権者からの意見聴取の期間が2か月程度設けられます。

特に意見が出されなければ、あとは免責審尋という、申立人の免責を認めてよいかを判断する期日を経て、免責決定が出されます。

昨今では、この免責審尋期日を設けないケースも多くなっています。

免責決定を受けてから約1か月で、効力が確定し、終結となります。

⑵ 管財事件の場合

一定額の資産がある、調査すべき事項がある等と判断された場合には、管財事件に振り分けられます。

管財事件になった場合には、裁判所から選任された管財人との管財人面談が行われることになるほか、免責審尋と、多くはその同日に債権者集会期日が設定されます。

案件によっては一度の集会で終結しないこともありますが、多くは1度目で終わることになりますので、終結までの期間は同時廃止の場合とそこまで大きく変わらないことが多いです。

自己破産の相談で話す内容

1 自己破産に関するご相談内容

自己破産を検討されている方の中には、弁護士と自己破産の相談をするにあたってどんなことを聞かれるのかについて不安に感じている方もいるかもしれません。

もちろん、ご相談内容は個々のご事情によって様々ですので、以下では一般的に伺うことが多い内容についていくつかご紹介いたします。

2 負債総額、対象債権者

自己破産をするにあたって、まずは借金の額はいくらか、どのようなところからお金を借りているのかについて確認させていただきます。

借金の額について、ご相談の段階では、必ずしも1円単位まで正確である必要はありません。

ただ、自己破産手続きをするにあたっては「債権者平等の原則」というルールがあるため、債権者についてはすべて教えていただく必要があります。

例えば、迷惑をかけたくないからといってご親族等からの借入れを黙っており、後日発覚したりすれば、破産が認められないといったご自身にとって不利益となってしまいますので、すべて教えていただきます。

ご親族の保証人になっている場合等もあるかと思いますが、保証債務も含みますのでご注意ください。

3 借入れの経緯

自己破産の申立てに至る経緯について、どういったきっかけで借金をするようになったのか、どのように増えていったのか等の経緯について伺います。

これは申立書類にまとめる必要のある事項ともなっていますし、借入れの経緯の中で、免責不許可事由がないか等も確認させていただきます。

免責不許可事由というのは、ギャンブル等、自己破産が認められなくなる可能性がある事由です。

ご事情により、自己破産よりも他の債務整理の方がよいのではないか、といったご案内をすることもあります。

4 財産状況

自己破産をする場合には、一定の財産を残して不動産等の価値ある財産等は現金化し、債権者への配当に充てられます。

どのような財産があるか、手元に残すことができるか等を把握するため、ご相談の際に伺います。

例えば、相続した実家の不動産を所有しており、一定の価値があるが、実家を残しておきたいので売りたくないといったご希望を伺うことがあります。

このようなケースでは、自己破産をすることは適切でないため、任意整理や個人再生による解決を模索したりします。

5 まずはお早めにご相談ください

以上のとおり、ご相談の段階ですべての準備を終えていなければならないということはありません。

相談のための準備をしようとして相談のタイミングが遅くなることによる不利益は少なくありませんので、まずはお気軽にご相談ください。

自己破産を行う際の弁護士費用の支払いについて

1 自己破産などの裁判手続きは弁護士に依頼することが多い

裁判所を利用した手続きは、やろうと思えば本人でも可能ですので、裁判を起こしたり、自分自身で自己破産を申し立てたりすることは不可能ではありません。

とはいえ、実際のところ、自己破産を含む大多数の裁判手続きにあたっては、弁護士等の専門家に依頼して行っているのが通常です。

そうなると、弁護士費用の問題は、ある意味避けては通れないとも言えます。

2 分割での準備も可能な場合があります

借金があって自己破産を考えているのに、この上さらに弁護士費用がかかるとなると、どのようにして費用を用立てればよいかと考える方もいるかと思います。

ご事情にもよりますが、多くの場合、分割でのご準備でも対応できます。

当法人でも、自己破産のご依頼にあたって、分割での費用のご準備についてもご相談いただけます。

3 債権者への返済との兼ね合い

弁護士事務所が費用の分割に対応してくれるからといって、毎月の返済はどうすればよいのかという点が懸念されるところではあります。

この点について、貸金業者、信販会社等の場合、貸金業法や信販会社の自主規制規則により、弁護士等が介入した後は正当な理由がなく債務者に対して取り立て等はしてはならないものとされます。

そのため、ある程度の期間は、督促等を受けることなく自己破産の申立て準備を進めることが可能です。

この期間を利用し、弁護士費用の準備や申立て書類の準備を進めていただきます。

4 注意点

取り立て等を止めることができるとはいえ、貸金業者等が裁判等を行うのは、債権者側の権利となります。

そのため、債権者が裁判を起こすことや、その後お給料の差押え等の強制執行手続きをすることについて、行動を制限できるわけではありません。

また、取り立ての規制が及ぶのは、貸金業者等に限られるわけですので、個人の債権者の行動を法的に抑えることができるわけではありません。

そのため、ご親族、知人や、取引先等との関係では、取り立て行為を禁止すること等ができるわけではないため注意が必要です。

弁護士費用を分割で支払うことは可能ですが、上記のような問題などがあることから、自己破産をすることをご決断された後は、弁護士費用も含め、お早めに準備を進めていただくことが大切です。

自己破産での弁護士選びのポイント

1 自己破産を弁護士に依頼するにあたって

自己破産の手続きを申立てることは、ご自分で行うことも可能なものではありますが、実際に大多数の申立ては、専門家が関与して行われています。

特に、弁護士に依頼した場合には、裁判所で同時廃止という比較的負担の少ない手続きで終結できる可能性もありますし、管財事件となった場合でも少額でよい取り扱い等もあるため、弁護士に依頼して自己破産の申立てをされる方は少なくありません。

では、弁護士に自己破産を依頼するとしたら、どのような弁護士を選ぶのがよいか、そのポイントについてご説明いたします。

2 自己破産の経験・実績

弁護士は、法律に関わる広範な事件を取り扱うことができます。

そのため、必ずしも自己破産事件を数多く取り扱っているとは限りません。

また、意図的に対応分野を絞っている弁護士等もいます。

対応分野を絞っている弁護士の中には、自己破産を含む借金の問題、つまり債務整理分野に特化している弁護士もいます。

借金の問題に集中して取り組んでいる弁護士であれば、広範な事件を取り扱う場合と比べて、自己破産の取り扱い件数が多くなりますので、安心してご依頼いただけるのではないかと思います。

3 自己破産のための弁護士費用

弁護士費用は、似ているようで事務所ごとに結構違いがあります。

自己破産への対応は、ご事情ごとに業務内容がそれなりに変わってくるため、事件ごとに弁護士費用も変動し、金額が大きく変わることも少なくありません。

10万円単位で報酬が変わる場合もありますので、ご依頼の前によく確認されることをおすすめします。

費用を明確に説明してくれる弁護士をお選びになるのがよいかと思います。

4 弁護士の人柄(キャラクター)

これは数字等では測ることはできないものですし、相性等もあると思います。

厳しさを頼もしさと感じるか横柄と感じるかは人それぞれでしょうし、優しい=頼りないと見る方等もいますので、必ずしも正解があるものではないと思います。

他方で、自己破産を弁護士に依頼するというときには、ある意味では最も重要なポイントとする方もいらっしゃるかもしれません。

弁護士の人柄(キャラクター)については、相談してみないとわからない部分もありますので、まずは実際に相談していただくのがよいと思います。

自己破産の申立てで必要となる書類について

1 自己破産の申立てには複数の書類が必要

自己破産手続きを進めるにあたり、うまくいかないケースのひとつとして、書類の準備が進まないというケースが挙げられます。

どういった書類が必要となるのか、なぜその書類が必要なのか等について事前に知っておくと、スムーズに準備が進められるのではないかと思います。

破産申立ては、裁判所ごとに書式や必要とされる書類が異なるという特殊性があります。

とはいえ手続き自体は同一の法律に基づいて進められるものですし、事案ごとに個別の必要書類は変わってくるものの、ある程度共通して必要とされる書類は決まっています。

以下、主な必要書類についてご案内したいと思います。

2 ご自身名義の通帳の入出金履歴

多くの裁判所では、過去2年分の通帳の入出金履歴の提出が必要とされることが多いです。

過去の通帳のお金の流れから、浪費、賭博等の破産手続上問題となるものがないか、報告していない財産がないか、他にも債権者がいるのではないか等を調べるために必要とされています。

例えば、知人、ご親族との間での金銭のやり取りが見受けられた場合、既に返済を終えているのか等の調査確認が必要となったり、ご自身名義の通帳への送金は確認できたが、受け取った側の口座が確認できない場合には、他にもご自身名義の口座があることが発覚したりします。

なお、通帳は、長期間記帳を行っていないと合算記帳、おまとめ記帳等と処理されてしまうため、当該期間分の明細を銀行窓口にて開示してもらう必要が出てきます。

3 家計表

申立て前1か月分ないし3か月分の家計状況を把握するため、家計簿を作成して提出する必要があります。

家計表については、債権者の調査等というより、食費等の浪費等がないか、破産後も生計が維持されるか等といった観点から必要とされるものといえます。

家計表の内容が精度の高いものであると、家計管理がしっかりしているとの判断に繋がってきますし、支出のどこに問題があるのか等についても確認がしやすいといえますので、できるだけ正確に作成するようにしていただくとよいかと思います。

最近では家計管理アプリなどもあるため、それらを利用するのもよいかもしれません。

4 報告書

裁判所ごとにいろいろな名称がありますが、特に対応が求められるのは、申立てに至る経緯の説明に関する部分になるかと思います。

どういったきっかけで借入れをするようになったのか、借入額が増え始めたのはいつ頃か、返済が難しくなったのはいつ頃かなど、時系列で詳細を報告する必要があります。

案件によっては、どこに問題があったのか、どうすれば破産手続き後、同じことを繰り返さずに済むのか等も考えなければいけない場合もあります。

5 スムーズな申立てのために

借入れの経緯等は本人でなければ分からないところが少なくありませんし、本人の生活状況を示す家計表はご本人やご家族にしか作れないものといえます。

通帳履歴等も、代理人を通じて開示するよりも、ご本人が開示する方が断然早くできます。

スムーズな申立てを進めるにあたり、主体的に取り組んでいただくことが重要だといえます。

自己破産の手続きで必要な書類について、ご不明な点がありましたら、弁護士までお気軽にご質問ください。

自己破産をすると海外旅行ができなくなるのか

1 自己破産と海外旅行

自己破産についてのご相談の際、「自己破産をすると海外旅行に行けなくなるのですか?」というご質問をいただくことがあります。

そこで、自己破産と海外旅行の制限等についてご説明したいと思います。

2 手続期間中は裁判所の許可が必要

自己破産手続中は、居住地についての制限がかかります(破産法37条)。

自己破産手続き中は、裁判所や管財人に対する説明などの協力義務を果たす必要がありますし、海外への財産隠匿なども当然許されません。

そういった観点から、破産手続中は、居住地を離れるにあたって、裁判所の許可が必要とされています。

見方を変えれば、許可を得られれば海外旅行もできないわけではない、ということになります。

もっとも、浪費等は免責不許可事由とされていることから、遊びのための海外旅行であれば許可が得られない可能性があります。

3 同時廃止の場合には制限はない

自己破産手続申立て後は、同時廃止事件と管財事件とに振り分けられます。

横浜地裁の運用では、弁護士が代理をして申立てを行う場合、早期面接制度というものにより、申立代理人の弁護士と裁判官とで面接を行ったあとに管財事件と同時廃止事件とに振り分けられます。

同時廃止というのは、手続き開始の決定と同時に手続き廃止の決定をするものですので、「手続期間中」の居住地の制限というものが想定されていません。

そのため、自己破産手続きをしたあとであっても、同時廃止となった場合には海外旅行にあたって制限を受けることはないということになります。

4 事実上の問題

上記のとおり、自己破産と海外旅行との関係については、申立て後、管財事件となった場合に裁判所の許可が必要となるというかなり限定的な問題といえます。

もっとも、自己破産手続き自体とは異なる問題として、クレジットカードの利用制限が挙げられます。

弁護士が自己破産手続きを進めるために各債権者に弁護士介入の通知を出すことで、信用情報機関に登録されます。

これはいわゆる、「ブラックリストに載る」という状態になります。

この結果、クレジットカード決済は原則としてできなくなりますので、海外での買い物などはすべて現金で行う必要があります。

昨今は多くの国でカード決済が進んでいる実情があるため、海外での現金支払いというのはそれなりに不便となることが想定されます。

海外旅行それ自体とは異なるポイントですが、覚えておいていただくとよいかと思います。

その他にも、自己破産についての疑問をお持ちの方、詳細を知りたい方はお気軽に当法人までご相談ください。

自己破産をすることで生活にどのような影響があるか

1 自己破産手続きと生活への影響

自己破産と聞くと、財産がすべてなくなってしまうなどのイメージを持たれる方もいらっしゃるかと思いますが、返しきれないほどの多額の借金にお悩みの方にとって、生活を建て直すための手段のひとつであると言えます。

とはいえ自己破産手続きをすると、少なからずこれまでの生活について影響が出てしまうこともあり得ます。

申し立てる方のご事情や、手続きの時期等によって変わってくるかと思いますが、いくつかご紹介したいと思います。

2 クレジットカードの利用制限

自己破産の手続きを申立てることを弁護士に依頼した場合、まず弁護士から各債権者に弁護士が依頼を受けた旨等を示す「受任通知」を送付します。

基本的に、この時点で信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)という状況になりますので、自己破産を申立てる前から、日常生活におけるクレジットカード利用は制限されることになります。

ご依頼のタイミングでクレジットカード等はお預かりしますので、カードをお店などで使うことはなくなりますが、ネットショッピング等では、クレジットカード情報が残っていることがあり、これを利用した買い物は、やろうと思えばできてしまうかと思います。

しかし、これから自己破産をしようとしている方がクレジットカードを利用して買い物をすると、自己破産ができないことになる場合もあります。

ご依頼後は、カードを使った買い物、借入れ、カード情報を利用した借入れ等はしないようにしましょう。

また、事故情報の登録に伴い、携帯電話の機種変更の際の割賦払いが認められなくなることもあります。

3 資格制限

自己破産に特有の問題として、資格制限があります。

破産手続き後、免責許可決定が確定すれば復権するものではありますが、現在のお仕事に支障が出ることもあるでしょうし、場合によっては職を失うこともあり得ます。

そのため、資格制限を受ける職種の方の場合には、原則として自己破産を避け、個人再生等他の方法による債務整理を選択することが基本となります。

やや例外的ではありますが、自己破産する予定があることを勤務先に告げたうえで、資格制限が支障とならないよう業務上の配慮をしてもらうことで、職を失わずに済むケースもあります。

4 官報公告

自己破産をすると、その事実は国の広報である官報公告に掲載されます。

ほとんどの方の場合、そもそも官報公告を目にする機会もないためあまり生活に影響が出ないとも言えますが、金融機関等にお勤めの方等は、資格制限がなくても官報公告が問題となる場合があります。

また、官報公告の際、住所等も掲載されるため、ヤミ金等からDMが届くといったことがあるようですので、ヤミ金の利用などはしないよう、十分ご注意ください。

自己破産の目的とは

1 自己破産の目的

日本の法律は、多くの場合、第1条にその法律の目的が記載されています。

破産法1条は、「この法律は、支払不能又は債務超過にある債務者の財産等の清算に関する手続を定めること等により、債権者その他の利害関係人の利害及び債務者と債権者との間の権利関係を適切に調整し、もって債務者の財産等の適正かつ公平な清算を図るとともに、債務者について経済生活の再生の機会の確保を図ることを目的とする。」と規定しています。

ここから、自己破産の目的、手続きの方向性が見えてきます。

2 生活再建を図る

究極目的、等ともいわれますが、破産法1条の末尾は「債務者について経済生活の再生の機会の確保を図ることを目的とする。」と締めくくられています。

自己破産するとすべての財産がなくなってしまう等のマイナスイメージもあるかと思いますし、今でも「自己破産をしたら人生終わり」と捉えられているように感じることも少なくありません。

しかし、破産法は、最終的に債務者、つまり自己破産する方の生活再生を図ろうとしているものであることがわかります。

例えば財産についていうと、自由財産という制度により生活に必要な一部の財産は残すことができます。、

自己破産は、債権者への返済のため自身の財産を手放さなければいけなくなりますが、それでも返しきれないほど多額の借金を負った方にとって、生活を再建するための手段のひとつであるといえます。

3 債権者と債務者の利害の調整を図る

自己破産は、債務者側だけの手続きではありません。

特に、免責決定によって債権の回収が実質的に不可能になるわけですので、大きな利害関係を持っています。

「債権者平等の原則」等には、この利害調整の目的があらわれています。

また、自己破産をする際、一定額の財産は手元に残すことができますが、これは、債権者と債務者の間の利害調整も目的に沿って定められているものといえます。

4 自己破産の目的が影響してくる一場面

自己破産の目的は、法律の条文や裁判所の運用など様々な場面に影響してきます。

例えば、破産者は自身の財産を手放して返済をしなければいけないというデメリットを追う一方、債権者も免責許可決定により借金を請求できなくなるデメリットを負うのは、「債権者と債務者の利害の調整」でしょう。

現金、日用品、仕事道具、一定の金額以下の財産は、自由財産として破産しても残せるのは、「経済生活の再生の機会を確保」するためです。

このような観点から、家計の収入、支出について裁判所から指導が入ることがあります。

収入が一切ない状態で破産をしても明日の生活費がないため、結局お金を借りることになって破産をさせる意味がなくなってしまい、経済生活の再生を図れなくなってしまうためです。

4 自己破産を検討するにあたって

自己破産という手続きがそもそもどういったものかわからないと、何をしてよいのか、何ためにするのか等がわからなくなってしまうこともあるかと思います。

どういった目的の手続きかを知ることで、これから自分が行おうとしている手続きについての理解も深まってくるのではないかと思います。

細かい手続きやご依頼の流れなどにつきましては、横浜駅から徒歩3分のところにある、弁護士法人心 横浜法律事務所までご相談ください。

自己破産をする際にかかる費用

1 自己破産をするにあたってどの程度の費用が必要となるか

自己破産をする際にもご依頼にあたっては、ある程度の費用が必要となります。

もちろん案件の内容によって異なりますが、自己破産手続き上どのような費用がかかるかについてご説明します。

2 申立ての依頼にあたって

⑴ 弁護士費用

自己破産の申立てを弁護士に依頼する場合にかかる費用です。

上記のとおり、案件内容ごとに幅が出るといえるものですが、個人の方の場合ですと、おおむね20万円から60万円程度が目安となると思われます。

かなり幅がありますが、債権者数や、対応の難しい債権者がいるか否か、個人事業主か給与所得者か、ご相談時点での申立ての緊急性等いろいろな状況によって費用が異なります。

⑵ 実費

その他申立てに要する実費(郵送費用や裁判所へ納める費用、交通費等)が数万円程度かかります。

実費込みの契約の場合もありますし、実費は別で定額になることもありますので、ご契約の際によくご確認いただくとよいかと思います。

3 管財費用

自己破産の申立てをすると、裁判所において「同時廃止」か「管財事件」に振り分けられます。

横浜地裁では、早期面接制度というものが運用されており、通常は申立て後裁判官と代理人弁護士との協議によって振り分けが決まることになります。

⑴ 同時廃止に振り分けられた場合

同時廃止に振り分けられた場合には、その後免責審尋という手続きを経て、免責許可決定を受ければ手続きは終了となります。

免責決定は、決定が出てから約1か月後にその効力が確定します。

⑵ 管財事件に振り分けられた場合

他方、管財事件に振り分けられた場合、裁判所から選任される「破産管財人」という立場の弁護士が、申立代理人の弁護士とは別に手続きに関与することになります。

破産管財人は、換価が必要な財産がある場合のほか、借入経緯にある程度問題があると考えられる場合、個人事業主の場合等免責を認めてよいか慎重な調査判断が必要となる場合に選任されます。

管財人も無償で業務をすることができるわけではないため、管財事件に振り分けられた場合には、別途管財費用が必要となります。

多くの個人破産の場合、弁護士が代理人となって申し立てを行うケースでは、管財費用は20万円程度まで抑えられています。

自己破産をすることで財産がどうなるかご心配な方へ

1 自己破産をしても一定程度の財産は残すことができる

「自己破産をすると、財産をすべて手放すことになる」と考えていらっしゃる方は少なくありません。

たしかに、手続き開始時にある一切の財産が破産財団(破産手続で換価される財産)となりますので(破産者34条1項)、原則だけ見ると、これも間違いではありません。

ただし、必ずしもすべての財産を手放すことにはならず、一定程度手元に残すことも許容されています。

手元に残すことができる財産には、そもそも破産手続上換価される財産とされず、特別な手続きがなくても手元に残せる本来的自由財産と、裁判所によって自由財産として認められるものがあります。

以下ではそれらの「自由財産」について説明します。

2 本来的自由財産

⑴ 99万円以下の金銭(同法3項1号)

破産者にも当然破産手続後の生活というものがありますので、自己破産により一切の財産を手放すことになってしまうと、その後の生活が立ち行かなくなってしまいます。

そのため、民事執行法上、2か月の必要生活費を考慮して66万円の金銭は差押えが禁止されているのですが、破産法では、さらにその1.5倍の99万円までの金銭については手元に残してよいものとしています。

⑵ 差押禁止財産(同項2号)

家具、寝具、農機具等、民事執行法で差押禁止財産とされているもののほか、確定拠出年金等も差押禁止財産とされており、これらも手元に残せる財産となります。

⑶ 新得財産

破産法は、「固定主義」というルールを採用しており、破産手続開始決定時に存在する財産を破産手続の対象としています。

破産手続開始後に得た収入等も、手元に残せる財産となります。

3 拡張された自由財産(同法4項)

上記2の財産は、特別の手続き等をとらなくとも手元に残せる財産(自由財産)とされていることから、本来的自由財産と呼ばれています。

これに対し、裁判所による職権で、自由財産の拡張が認められることもあります。

実務上、99万円相当までは比較的緩やかに拡張が認められているといえますが、案件ごとに判断されることになります。

4 自己破産をご検討中の方は当法人まで

自由財産の拡張については、裁判所の総合的な判断により決まります。

比較的緩やかに認められている範囲であっても、拡張の必要性を丁寧に主張することが求められる場合もあります。

当法人では、多くの自己破産申立事件を扱ってきた経験と実績に基づいた対応をしておりますので、自己破産をご検討中で、どのような財産なら手元に残せるのか心配な方は、当法人までご相談ください。

弁護士へ自己破産を依頼した後の注意点

1 資料や費用の準備

弁護士に自己破産の依頼をしていただいた後、自己破産の申立てをするにあたっては、住民票や源泉徴収票等の公的書類や過去の利用経過が分かる記帳された通帳(コピー)、保険証券等、それなりの量の資料を準備しなければなりません。

また、弁護士費用等をすぐにご準備することが難しい場合には、資料準備と並行して弁護士費用等の準備も進めていくことになります。

しかし、弁護士に依頼し、債権者からの督促が止まったことに安心してしまい、なかなか申立てのための準備が進まないということがあります。

一時的に督促を止めることはできても、それでは問題の先延ばしにしかなりません。

少しずつでもよいので、自己破産後の生活再建に向けて準備を進めていただくとよいと思います。

2 弁護士との連絡の維持

上記の1と重複するところもありますが、ご依頼をいただいた後、そこで満足してしまうのか、連絡がつかなくなってしまうことがあります。

しかし、ご依頼の契約をいただいた時点では、まだまだ生活再建のためのスタート地点に立ったばかりといえます。

場合によっては債権者から裁判を起こす旨を告知される等、重要な報告をしなければならないこともありますし、現状が分からないと申立ての準備も進められなくなってしまいます。

お電話だけでなく、メール等複数の連絡手段を持っておくなど、連絡を取りやすい状態を維持していただいた方が申立てもスムーズに進められるかと思います。

3 各種隠匿

自己破産をするということは、借金の返済義務の免除を受けるという側面のほかに、手元に残っている財産を、裁判所を通じて各債権者に平等に分配するという側面もあります。

ここで、ご依頼後、弁護士に黙って特定の債権者(例えば親族、友人等)に対して返済をすることや、預金口座の報告漏れないし意図的な隠匿等があると、手続きに重大な支障をきたす場合があります。

免責の決定が出ずに借金の返済義務がなくならないという結果につながったり、ケースによっては一度出た免責決定が取り消されたりすることもあります。

ご依頼後、疑問が生じた場合には、まず弁護士に相談してから行動した方がよいかと思います。

4 ご依頼後もお気軽にご相談ください

弁護士法人心では、ご来所でのご相談はもちろん、お電話やメールでもやり取りをさせていただきます。

自己破産等の場合には、問題が解決するまでそれなりの期間を要します。

手続き中も、気になること等がありましたらいつでもお気軽にご連絡ください。

免責許可決定を受けられるか不安な方はご相談ください

1 免責不許可事由について

自己破産を申し立てる場合の最終的な目標は、裁判所から「免責許可決定」(借金の返済義務を免除する決定)を受けることです。

この免責が許可されない理由を「免責不許可事由」といいます(破産法252条1項)。

以下では、その具体例についていくつかご紹介します。

⑴ 極端な浪費、ギャンブル(1項4号)

免責不許可事由のうち、浪費、賭博(ギャンブル)は、典型例といってよいでしょう。

「連日豪遊を続けておきながらすぐに破産して返済をしない」「何十万円何百万円とまとめて借入れて一攫千金を狙い、うまくいけば自分の利益とし、失敗したら破産して返済しない」等という場合をイメージするとわかりやすいかと思います。

⑵ 不当な偏頗弁済(へんぱべんさい。1項3号)

自己破産というと、一般的に「借金の返済が不要になる手続き」と理解されている場合が多いかと思いますが、自己破産手続きを進めるにあたっての重要なルールの1つとして、「債権者平等の原則」があります。

そのため、自己破産は「財産が残っている場合には、債権者に平等に分配する」手続きでもあります。

一部の債権者に偏って返済をすることは、この原則に反するものですので、免責不許可事由とされています。

例えば、「住宅ローンだけ黙って返済を続ける」「迷惑をかけたくないからといって親族や友人からの借り入れについては返済を続ける」というケース等が想定されます。

基本的には弁護士に依頼した段階で、貸金業者等を含めすべての債権者に対する返済は行ってはいけないことになります。

仮にそれを隠して申立てなどをした場合には、免責が認められないことになりかねませんので、十分ご注意ください。

2 裁量免責

免責不許可事由に該当したとしても、必ずしも免責決定が得られないというわけではありません。

裁判官が破産に至る経緯や現状等を総合的に判断し、裁判所の職権(裁量)で免責を認めてもらえる場合があります。

これを「裁量免責」といいます。

3 借金問題の解決方法は自己破産だけではありません

免責不許可事由についていくつかご紹介しましたが、実際に免責不許可事由にあたるのか、あたるとしても裁量免責の余地がないかについて、まずは弁護士にご相談いただければと思います。

そのうえで、状況によっては他の方針を選択できることもあるかと思います。

当法人では、自己破産など借金問題に注力している弁護士がご相談をお受けしております。

横浜にお住まいで、自己破産を検討中の方は、まずはお気軽にご相談ください。

自己破産とは

1 債務者からみた自己破産

⑴ 自己破産とはどのような手続きか

自己破産というのは、裁判所へ申立てを行い、債権者に対する支払いの義務を免除する決定を受ける手続きです。

借金自体をなくすものではなく、「借金を返さなければならない」という義務の部分を免除すると考えられています。

とはいえ、現実問題としては大きな違いではないといってよいので、債務者の方が「借金が帳消しになる手続き」と理解していたとしても、大きな支障が出ることはないかと思います。

⑵ 自己破産という手続きがある理由

破産法1条には、破産法の目的として、「債務者についての経済生活の再生の機会を図ること」と書かれています。

資本主義経済は競争が根底にあるため、勝ち負けがある、ということになります。

競争に負けたらそこで終わり、ということではなく、自己破産をすることで再スタートを切ることができるような方法が用意されている、ということになります。

2 債権者側からみた自己破産

⑴ 財産の適正公平な分配

通常、自己破産というと、上記1のような、債務の免責のイメージが強いかと思います。

反対に、債権者側から自己破産について見てみると、また違った意味があります。

破産法1条には、破産法の目的として、「債権者その他の利害関係人の利害及び債務者と債権者との間の権利関係を適切に調整し、もって債務者の財産等の適正かつ公平な清算を図る」と書かれている部分もあります。

貸主がお金を貸した相手からの返済が期待できなくなったとしたら、当然回収をしようと動くことが考えられます。

そして、多重債務に陥っている場合、債権者同士が我先にと債務者の財産を奪い合うことになりかねません。

そこで、裁判所の関与を通して、複数の債権者、利害関係人等に適正公平に債務者が有する財産を分配しましょう、と規定されているわけです。

⑵ 債権者・債務者の権利関係の適正な調整

他方、債務者があらゆる財産をとられてしまうような結果になってしまっては、その後の生活再建が難しくなってしまいます。

そのため、「債権者と債務者との権利関係の適正な調整」も図ろうとしています。

債務者が破産をしても一定の財産を手元に残す余地が与えられていること等はその表れといえます。

3 他の債務整理からみた自己破産の位置づけ

借金問題の解決方法として、自己破産の他にも、任意整理や個人再生といった債務整理の方針をとることが考えられます。

それぞれの方針と照らし合わせ、以下のような順番で検討することになります。

①ある程度の金額の継続的な返済が可能であれば任意整理

②債務の全額返済が難しい場合は個人再生

③返済自体が難しい場合は自己破産

このようにご説明すると、自己破産が最終手段のようにみえますが、やはり個々の事情等によって適切な方針も変わってきます。

それぞれのご事情に合っていて、なおかつご希望に沿うような方針を選択できるのがよいと思います。

自己破産における管財事件とはどのようなものか

1 管財事件とは

自己破産の手続を申し立てた後の手続きの流れは、大きく管財事件と同時廃止とに分かれていきます。

管財事件になると、破産管財人という立場の弁護士を裁判所が選任し、手続に関与し、財産調査、財産処分等を行うことになります。

振り分けは裁判所の判断で行われます。

大まかな振り分けの基準や手続きの違いなどについて、以下で説明いたします。

2 財産状況

破産法上、「裁判所は、破産財団をもって破産手続の費用を支弁するのに不足すると認めるときは、破産手続開始の決定と同時に、破産手続廃止の決定をしなければならない。」と規定されています(216条1項)。

基準は、裁判所によっても運用が異なる部分があります。

横浜地裁の場合には、基本的に20万円以上の財産を有する場合、あるいは現金については33万円以上有する場合には、費用を支弁するに足るものとして、管財事件に割り振られるものとされています。

3 法人代表者、個人事業主

法人代表者、元代表者の方が破産手続をする場合、原則として法人も同時に破産申立てをしなければなりません。

法人については、取引先、従業員等関係者が多く、事案が複雑になること等の理由から、通常は全件が管財事件として割り振られることになります。

個人事業主の場合、借入れが事業のためなのか個人のためなのか、支出が事案のためなのか個人のためなのか等、線引きがあいまいとなっていることが多いことから、財産調査が必要なものとして、管財事件化されることが原則となっています。

4 免責調査を要する場合

自己破産による債務の免責が認められない理由(免責不許可事由)がある場合でも、内容、事情等によっては、裁判官の裁量による免責が認められるケースがあります。

「借金で投資をして大損した」「ギャンブルにのめり込んで借金が膨らんでしまった」という事案でも、場合によってはこの裁量免責による免責の可能性があります。

もっとも、裁量免責の判断は事案ごとの個別の事情によって判断することになるため、破産管財人による調査を行い、管財人の意見を踏まえて判断されることになります。

当法人が自己破産の対応を得意とする理由

1 豊富な解決実績

当法人では、これまで自己破産の手続きを数多く取り扱ってきました。

取扱いの件数は、そのまま弁護士法人としての経験となっていきます。

これは、個人の事務所ではできない弁護士法人の強みといえると思います。

2 自己破産の案件への注力

当法人では、自己破産など、借金に関するお悩みの解決に集中して取り組んでいる弁護士がご相談に対応し、基本的にはご依頼から終結までその弁護士が対応させていただいております。

弁護士が取り扱うことができる分野は、自動車の事故や遺産の問題、家庭や職場での法律トラブルや、企業間の紛争など、極めて広範囲になります。

例えば個人事務所の場合には、一人の弁護士がこれらすべてに対応しているところが多いかと思います。

多くの分野の相談に広く対処できることは長所ともいえますが、限られた時間の中で多くの分野を扱う場合、特定の分野の経験値を極端に高めることは難しいといえます。

当法人では、在籍する弁護士がそれぞれ担当する分野をあえて絞り、その分野を積極的に多く取り扱うような体制をとっております。

総合病院などで、心療内科や整形外科等と担当科が分かれていることをイメージしていただくとわかりやすいと思います。

単に事務所全体として取扱い件数が多いというだけでなく、担当分野を絞ることで、より迅速、繊細な対応ができるように心がけております。

3 自己破産を得意とする弁護士とスタッフのチーム

弁護士だけでなく、事務スタッフ等も自己破産の案件に注力しています。

自己破産の申立ての場合、資料の準備が他の手続きに比べて大変であり、かつ、手続きをスムーズに進めるためにスピードと正確性が求められます。

資料の適切な整理や、どのような資料が追加で求められるか等の判断は、経験とともにどんどん早く正確になっていきます。

自己破産に注力している弁護士と、自己破産の案件に集中して対応している事務スタッフによる対応が、当法人の強みの1つといえます。

4 内部研修

各弁護士が対応した自己破産の案件での経験の共有や、最新の裁判例の情報共有等のため、定期的に内部で研修を行っております。

日々変化する実務に適切に対応できるよう、日々研鑽を行っており、これも当法人の強みです。

自己破産はどのタイミングで弁護士に相談すればよいか

1 自己破産について相談するタイミング

借金の返済が難しくなってきたところで、どうしたらよいのかとお悩みの方は、弁護士へ相談することを考えると思います。

弁護士に相談する機会というのはそう多くありませんので、どのように相談したらよいのか、いつ相談したらよいのかなどについて考えてしまい、なかなかご相談のタイミングを決められない方もいます。

また、何とかご自身で解決しようとして、相談を先延ばしにした結果、うまくいかなくなるようなこともあるようです。

2 早めの相談が重要です

自己破産に限らず、借金問題の解決のためには、早期のご相談をおすすめします。

早期のご相談により、そもそも自己破産をしなくてよい、他の債務整理の方法により解決できるということもあり得ます。

特に自己破産を避けたいと考えている方にとっては重要かと思いますので、返済の継続等に不安を感じるようでしたら、まずはお早めにご相談いただきたいと思います。

3 自分で解決しようとする場合のリスク

弁護士に相談しないままでいると、かえって自己破産をすることが難しくなるような場合があります。

例えば、返済が難しくなった場合に、勤務先やご親族から借入れをするということがあります。

自己破産には「債権者平等の原則」というルールがあり、すべての債権者を対象に手続きを行わなければなりません。

そのため、自己破産をするのであれば、勤務先やご親族に対する債務も対象にしなければならなくなり、身近な方に迷惑をかけてしまう可能性があります。

それを避けるためには任意整理しか選択できないということになりかねません。

また、キャッシングが借入限度額に達してしまったからといって、ショッピングの限度額を利用して換金行為等をしてしまう方もいるようです。

程度にもよりますが、場合によっては、「免責不許可事由」に該当するものとして、自己破産が認められない可能性もあります。

4 まずは当法人にお問い合わせください

当法人では、自己破産などの債務整理に関するご相談は、原則相談料無料で対応しております。

返済が難しくなりそうな場合や、自己破産をするべきか迷っている場合には、まずはご相談いただければと思います。

自己破産をする場合の流れ

1 申立てに必要な資料の準備

自己破産の申立てをするには、まず資料などを集めていかなければなりません。

例えば、申立人名義の過去数年分の通帳の写しをすべてさかのぼって集め、裁判所に提出する必要があります。

ネット通帳やアプリ等で、何年も遡って表示させることができるような場合には、必要な期間を指定してスクリーンショット等を提出するだけでも大丈夫ですので、そこまで大きな負担とはなりません。

他方、ずっと記帳していない通帳の場合には、合算記帳、おまとめ記帳をされてしまいますので、その内訳まで開示する必要が出てきます。

その場合には、銀行の窓口等で内訳の開示を求める必要があります。

その他、給与明細や源泉徴収票、住民票、就業規則、保険証券の写し等、ご事情に応じて資料の準備を進めていく必要があります。

必要となる資料やその範囲は、裁判所によって異なりますので、弁護士にご確認ください。

2 申立書類の準備

資料のほかに、申立てに至る経緯について説明をする必要があるので、債務増加の経緯や、職歴等も申立書類として準備していきます。

資料の整理や内容確認、補充などは弁護士の方で行うことができますが、過去の職歴や毎月の家計状況等は、申立人ご自身に教えていただかないと把握できません。

3 申立て

無事に資料、書類の準備ができたらいよいよ裁判所に申立てを行います。

横浜地裁では、従前「早期面接制度」という、裁判官と弁護士とが申立て後早期に事件の方針等を協議する制度がありましたが、現在は原則として廃止となっています。

申立て後は、裁判所の方で内容を精査し、場合によって追加資料の提出や説明等を求められることがあります。

追加の回答等を経て、破産手続開始決定という決定が裁判所から出されます。

その後の流れは、同時廃止となるか、管財事件となるかで分かれてきます。

4 同時廃止

換価しうる十分な資産がなく、免責不許可事由もないということが確認されると、開始決定と同時に手続廃止の決定が出ます。

管財人を選任して費用をかけてまで調査を行う必要がないとのことで、破産手続きが終わることになります。

厳密には、免責決定を得る手続きが残っておりますが、数多くの事案では、その後何もなければ免責決定を得られることになります。5 管財事件

不動産等一定以上の財産がある場合や、免責不許可事由等の調査が必要と判断される場合には、「破産管財人」という立場の弁護士が裁判所から選任され、財産の有無の調査や、免責を認めてよいか否か等の調査を行うことになります。

通常は、開始決定から数か月後に開催期日が設定される債権者集会という手続きと同時に免責審尋という手続きも行われ、大半の事件では1度目の債権者集会で終結することが多いです。

不動産の売却手続きが終わらない等、初回での終結が難しい場合には、債権者集会が複数回開催されることもあります。

6 効力の確定

同時廃止の決定後あるいは管財事件における債権者集会から一定期間経過後、裁判所から無事免責決定がされれば、手続は終了します。

その後、約1か月を経て、免責(借金の返済義務の免除)の効力が確定します。

自己破産ができる条件とはどのようなものか

1 自己破産ができる条件

自己破産手続を経て、裁判所からの免責決定を得ることができれば、借金の支払義務がなくなることになります。

自己破産ができれば、このような効果を得ることが可能ですが、この免責決定というものは誰でも無条件で得られるというわけではありません。

どのような場合に自己破産手続による免責決定を得ることができるのか、自己破産の条件についてみていきたいと思います。

2 支払不能

破産手続を開始するには、文字通り支払いが不可能になっていなければなりません。

厳密には、「一般的かつ継続的に弁済できない状態」(破産法2条11項)とされており、要するにすべての債権者に対して継続的に満額の支払いができない状態になっているということを意味します。

この判断は収入やご年齢、ご家族構成等によって客観的に判断されますので、当然ながら「毎月パチンコ等にお金をつぎ込んでいるので返済する余裕がありません」等という理屈は通用しません。

3 免責不許可事由

債務整理をするにあたって、自己破産手続をするかしないかを判断する上で大きなポイントの1つが、免責不許可事由に該当する可能性があるかどうかです。

ここでは免責不許可事由についての説明の詳細は省きますが、分かりやすい例は、ギャンブルや投資等を理由とした借入れです。

「一攫千金を狙って借金をし、全額を競馬につぎ込んだものの負けてしまった」「仮想通貨取引・FX等につぎ込んだ結果大損した」等という場合が典型例です。

事案の内容や程度によっては、裁判所の裁量による免責(裁量免責)が得られることもありますが、裁量免責は裁判所による総合判断によって決まるため、裁量免責を受けられる見込みがあると判断して自己破産手続を選択するのか、ほかの債務整理の方針を進めるのかについては慎重な判断が求められます。

4 非免責債権

厳密には自己破産手続の条件とはいえないものですが、非免責債権というのは、文字通り自己破産をしても免責されない債権のことで、典型例としては税金が挙げられます。

そのため、「税金だけかなり滞納してしまっているので自己破産をしたい」ということで自己破産手続をしたところで、返済義務はなくならないため、自己破産をする意味がないという結果になります。

その他にも非免責債権となるものはあるため、どういったものを抱えているのかを把握したうえで検討することが必要です。

5 自己破産をお考えなら当法人にご相談ください

その他にも、あまり問題となることはありませんが、7年以内の再度の自己破産等の条件もありますし、申立書類の不備があったことで自己破産ができないということもありえます。

自己破産をお考えの方や免責を得られる可能性があるのかを知りたいという方はもちろん、どのような方針で債務整理を進めればよいのか等でお悩みの方は、まず一度当法人までご相談ください。

横浜駅の近くに事務所がありますので、横浜市内や周辺にお住まいの方はご利用いただきやすいかと思います。